Cosa sono i processori di pagamento? Guida completa per i network di affiliazione

Scopri cosa sono i processori di pagamento, come funzionano e perché sono essenziali per i pagamenti agli affiliati. Comprendi l'ecosistema dei pagamenti e la s...

Scopri come funzionano i payment processor, il loro ruolo nelle transazioni, le misure di sicurezza, i costi e come scegliere quello giusto per la tua attività.

I payment processor sono società di servizi finanziari specializzate che agiscono come intermediari essenziali tra esercenti e istituti finanziari, consentendo transazioni elettroniche sicure ed efficienti. Quando un cliente effettua un acquisto con carta di credito, di debito o wallet digitale, il payment processor gestisce il complesso lavoro dietro le quinte di instradare i dati della transazione, verificare i fondi e trasferire il denaro dal conto del cliente a quello dell’esercente. Queste aziende elaborano miliardi di transazioni ogni giorno in tutto il mondo, con grandi processor come Stripe, Square e Adyen che gestiscono oltre 1 trilione di dollari di volume transazionale annuale. Senza i payment processor, il commercio moderno come lo conosciamo sarebbe impossibile—sono la spina dorsale invisibile che rende possibili ogni acquisto online, passaggio della carta in negozio e pagamento digitale.

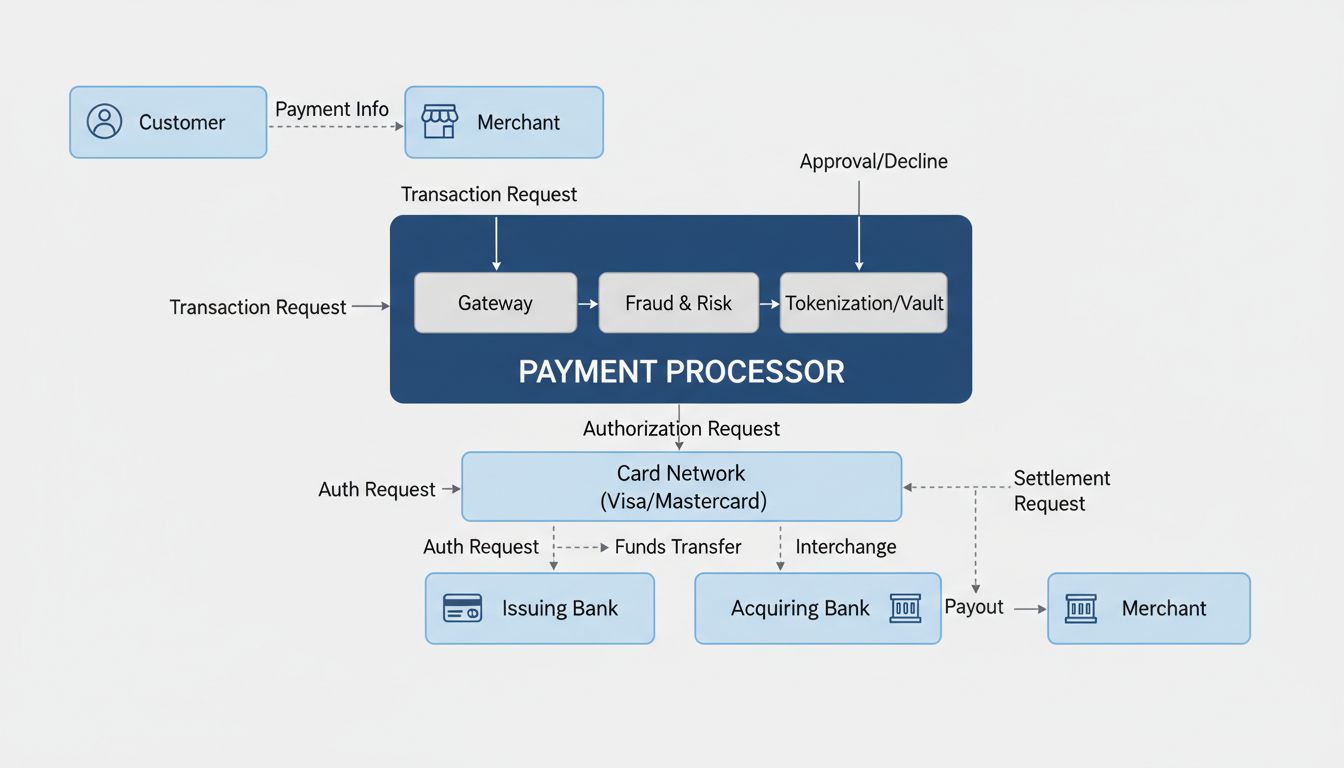

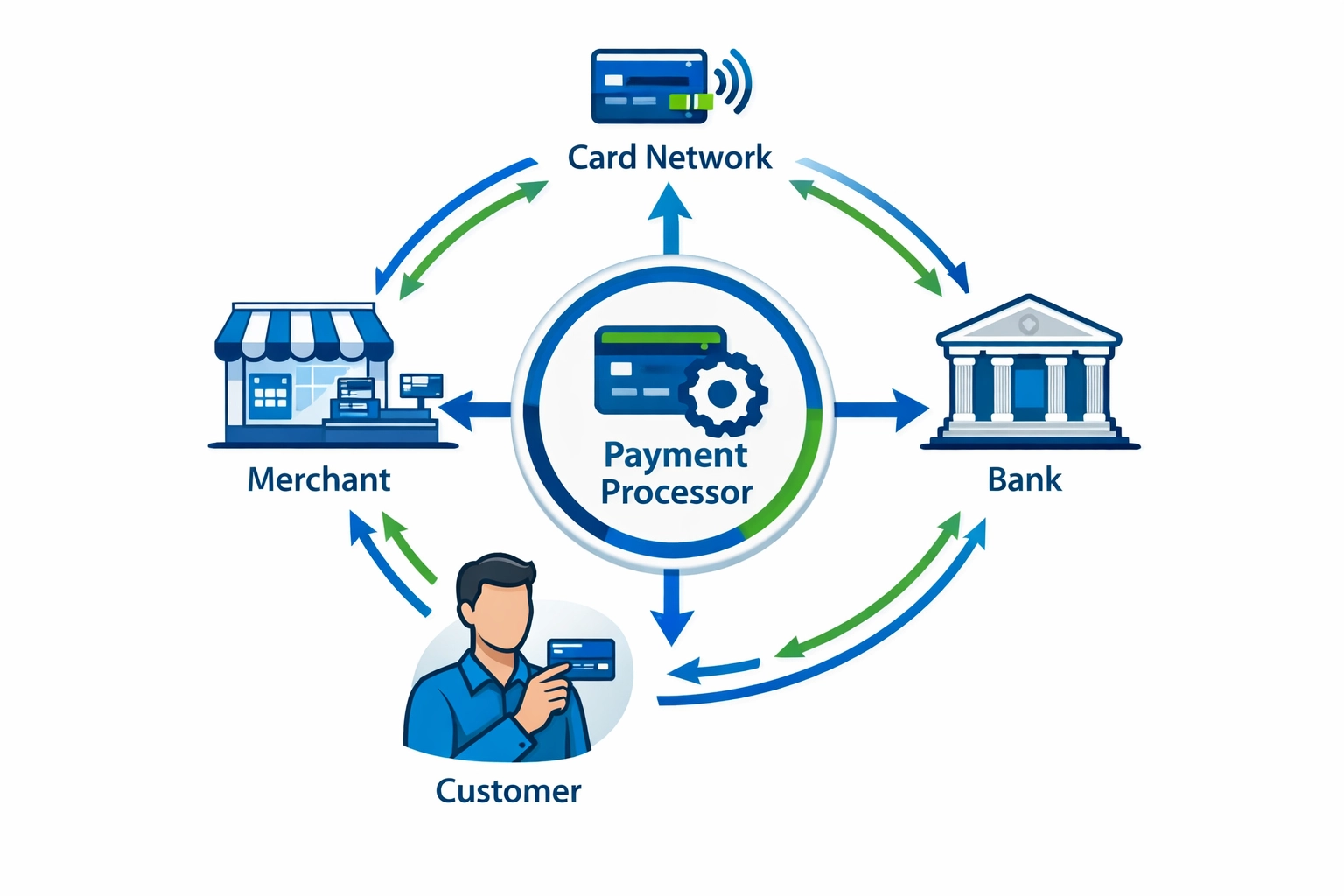

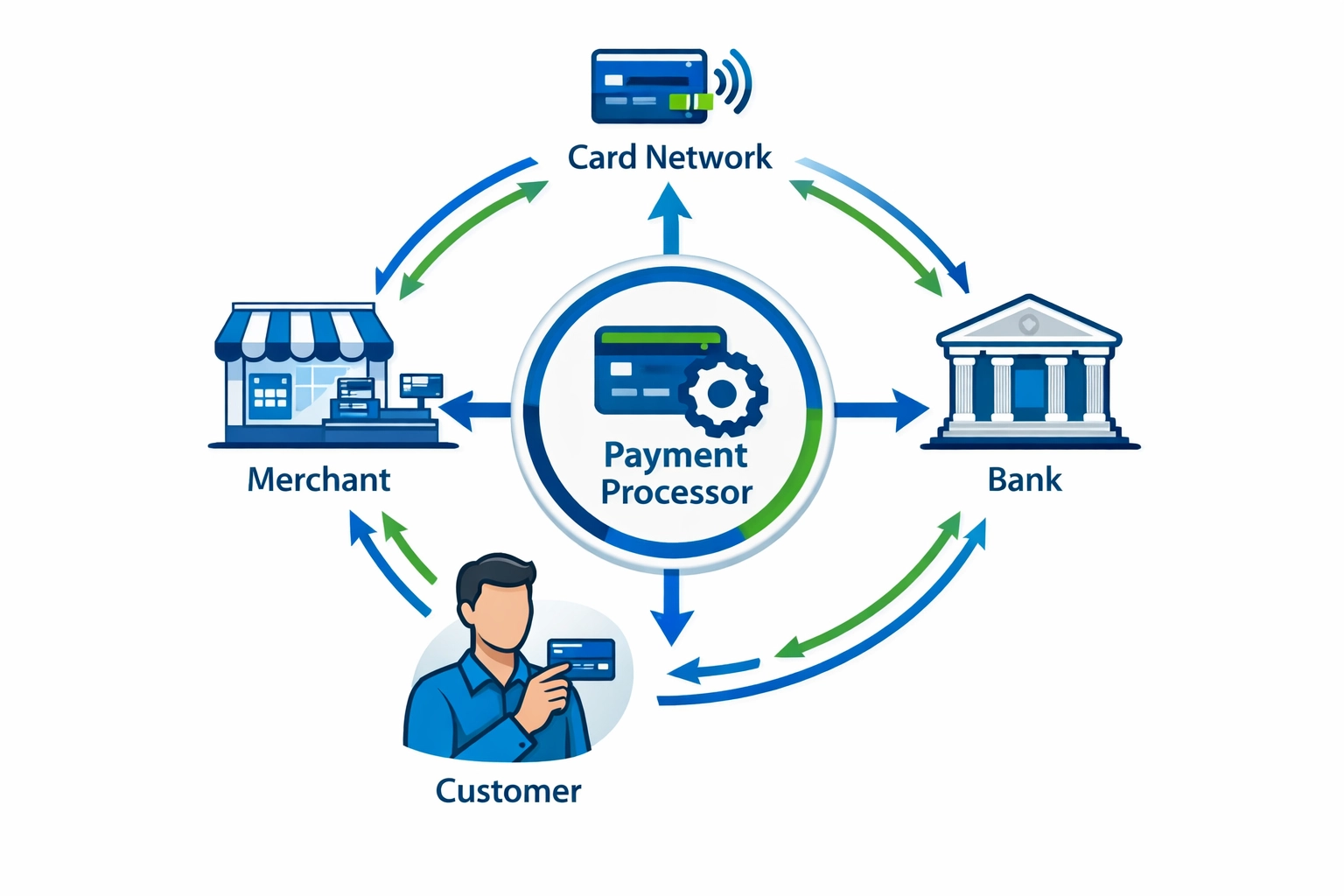

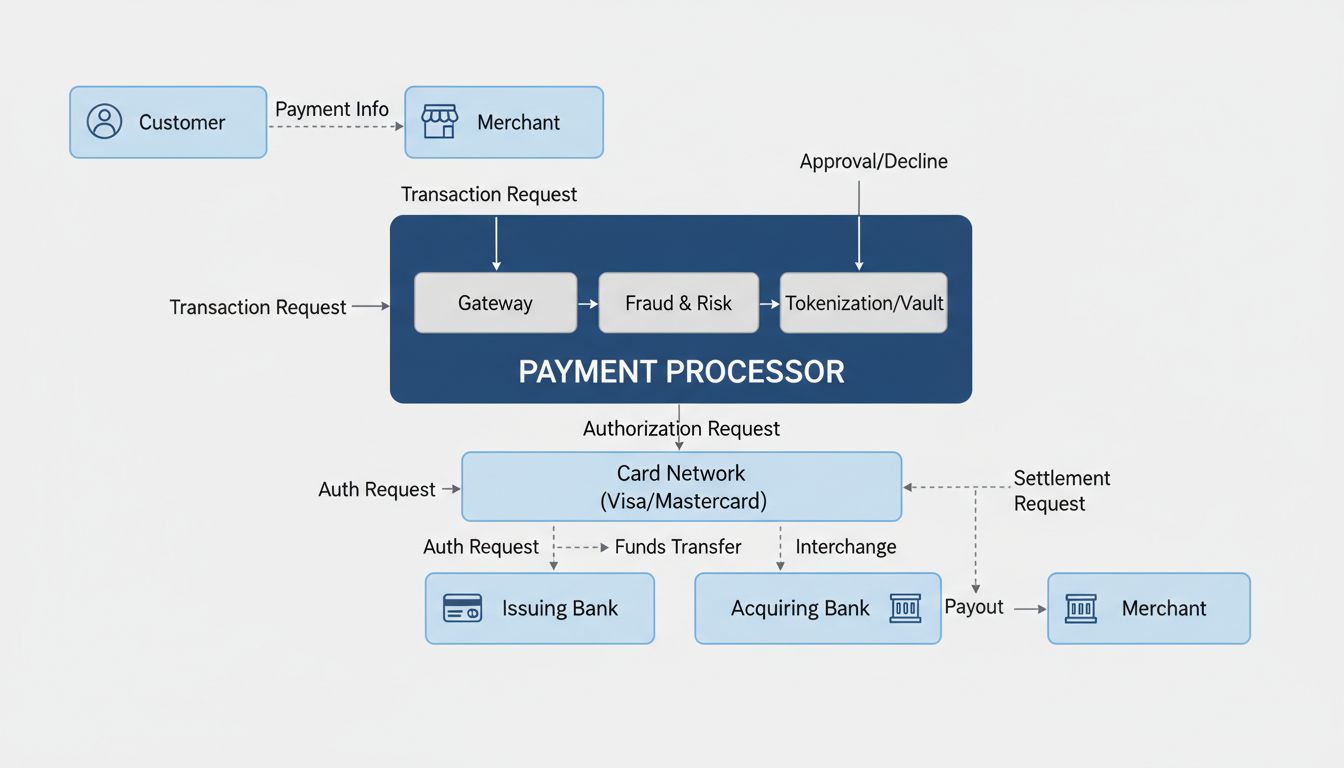

L’ecosistema dei payment processor coinvolge diversi partecipanti specializzati, ognuno con un ruolo fondamentale per garantire che le transazioni si svolgano in modo fluido e sicuro. Comprendere questi attori aiuta gli esercenti ad apprezzare la complessità dell’elaborazione dei pagamenti e il motivo per cui ogni entità è necessaria per una soluzione completa.

| Attore | Ruolo | Responsabilità |

|---|---|---|

| Cliente | Avvia la transazione | Fornisce dati e fondi di pagamento |

| Esercente | Vende prodotti/servizi | Accetta pagamenti ed evade ordini |

| Payment Processor | Instrada i dati della transazione | Trasmette le informazioni tra tutte le parti in modo sicuro |

| Payment Gateway | Acquisisce i dati di pagamento | Cripta e trasmette in sicurezza i dati della carta |

| Circuiti delle Carte | Definiscono regole e standard | Visa, Mastercard, Amex gestiscono i sistemi di transazione |

| Banca Emittente | Emette la carta del cliente | Approva/rifiuta le transazioni, detiene i fondi del cliente |

| Banca Acquirente | Gestisce il conto esercente | Riceve i fondi e li accredita sul conto dell’esercente |

Tutte queste entità lavorano insieme, creando un sistema a staffetta in cui le informazioni di pagamento fluiscono dal cliente attraverso i sistemi dell’esercente, sui circuiti delle carte, fino alla banca emittente per l’approvazione, e infine tramite la banca acquirente al conto dell’esercente. Questo sforzo coordinato assicura che le transazioni siano autorizzate, verificate e regolate correttamente, mantenendo la sicurezza lungo tutto il processo.

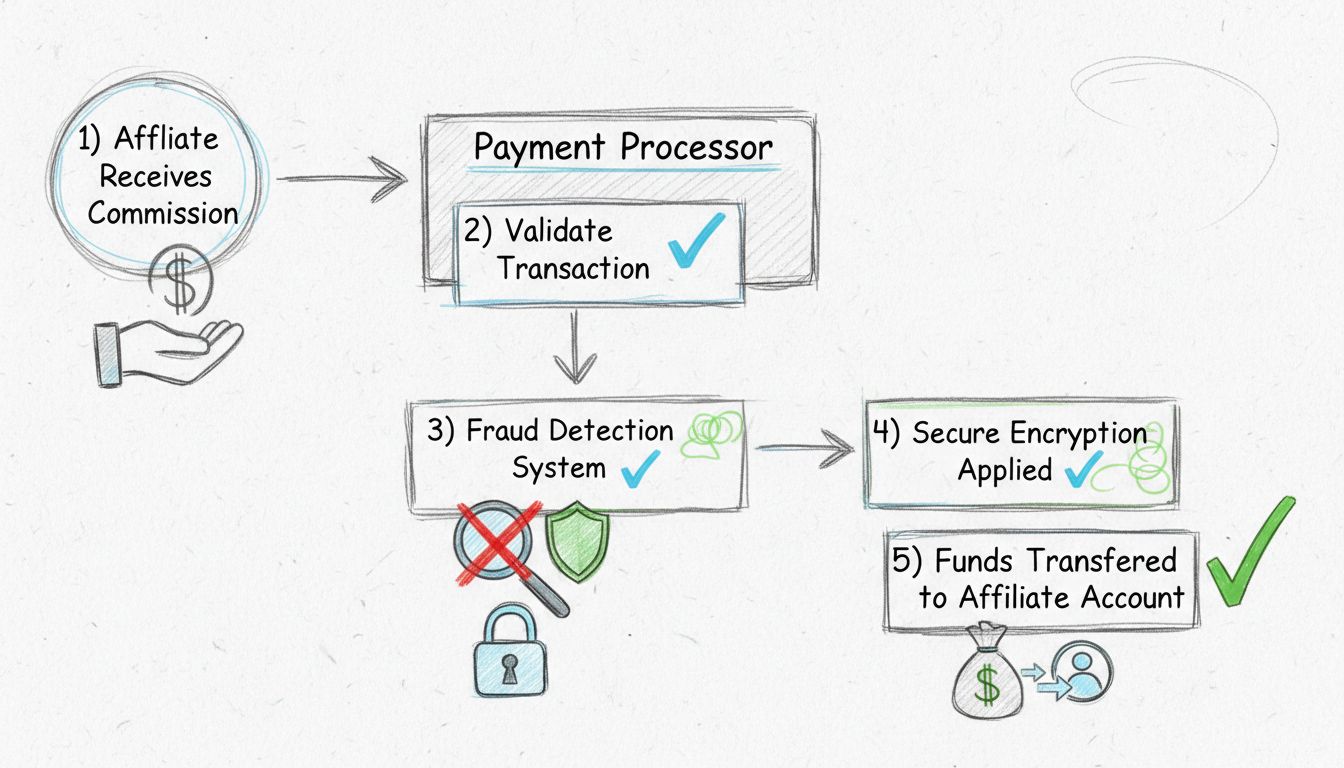

Il workflow di elaborazione dei pagamenti segue una precisa sequenza di passaggi che in genere si completano in 2-3 secondi per l’autorizzazione, anche se il regolamento richiede più tempo. Ecco come si muove una tipica transazione nel sistema:

Avvio dell’autorizzazione - Quando un cliente fornisce i dati di pagamento (strisciando, avvicinando o inserendo i dati online), il sistema dell’esercente acquisisce queste informazioni e le invia al payment processor tramite un payment gateway sicuro. Il gateway cripta tutte le informazioni sensibili per proteggerle durante la trasmissione.

Validazione della transazione - Il payment processor inoltra i dettagli criptati al circuito della carta appropriato (Visa, Mastercard, ecc.), che li instrada alla banca emittente del cliente. La banca emittente effettua controlli critici: la carta è attiva? Ci sono fondi sufficienti? La transazione è in linea con le abitudini del titolare? I codici di sicurezza e l’indirizzo di fatturazione sono corretti?

Risposta di autorizzazione - In pochi secondi, la banca emittente invia un messaggio di approvazione o rifiuto tramite il circuito della carta al processor e all’esercente. In caso di approvazione, viene generato un codice di autorizzazione come prova della transazione. In caso di rifiuto, viene fornito un codice di motivo (fondi insufficienti, sospetta frode, ecc.).

Processo di regolamento - L’autorizzazione non trasferisce immediatamente i fondi. Invece, li riserva sul conto del cliente. A fine giornata lavorativa, il sistema dell’esercente raggruppa tutte le transazioni approvate e le invia al processor per il regolamento. Il processor le inoltra ai circuiti delle carte, che comunicano con le banche emittenti per finalizzare i trasferimenti.

Accredito dei fondi - Dopo il regolamento, i fondi passano dalle banche emittenti attraverso i circuiti delle carte e il processor alla banca acquirente dell’esercente, che li accredita sul conto aziendale. A seconda del processor e del servizio scelto, questo processo richiede normalmente da 1 a 3 giorni lavorativi, anche se alcuni offrono accrediti il giorno successivo o lo stesso giorno con un costo aggiuntivo.

Sebbene payment processor e merchant acquirer collaborino strettamente, svolgono funzioni distinte nell’ecosistema dei pagamenti. Molti esercenti confondono questi due ruoli, ma comprenderne le differenze è fondamentale per scegliere i partner giusti.

| Aspetto | Payment Processor | Merchant Acquirer |

|---|---|---|

| Ruolo principale | Instrada i dati della transazione in modo sicuro | Stabilisce e gestisce i conti esercente |

| Relazione con l’esercente | Spesso indiretta; può operare tramite l’acquirer | Relazione diretta; garantisce l’esercente |

| Gestione del rischio | Si concentra sulla sicurezza delle transazioni e prevenzione frodi | Valuta l’affidabilità dell’esercente e si assume il rischio di frodi |

| Gestione dati | Trasmette e cripta le informazioni di pagamento | Conserva i dati del conto esercente e del regolamento |

| Regolamento | Coordina il processo di regolamento | Riceve i fondi e li accredita sul conto esercente |

I payment processor sono principalmente focalizzati sugli aspetti tecnici dell’elaborazione delle transazioni—assicurando che i dati fluiscano in modo sicuro ed efficiente tra tutte le parti. Implementano crittografia, tokenizzazione e rilevamento delle frodi per proteggere i dati. I merchant acquirer, invece, sono istituti finanziari autorizzati che instaurano il rapporto commerciale con l’esercente. Valutano il rischio, gestiscono i chargeback e detengono il conto di regolamento dell’esercente. Molti provider moderni come PostAffiliatePro integrano entrambe le funzioni, semplificando l’esperienza dell’esercente con un unico punto di contatto per tutte le esigenze di pagamento.

I payment processor adottano diversi livelli di sicurezza per proteggere i dati sensibili delle carte e prevenire le frodi. Queste misure di sicurezza non sono facoltative—sono richieste dalla legge e dagli standard di settore.

Conformità PCI DSS - Il Payment Card Industry Data Security Standard (PCI DSS) è un quadro normativo obbligatorio che tutti i payment processor devono rispettare. Prevede la crittografia dei dati della carta, test di sicurezza regolari, controlli di accesso e monitoraggio continuo. I processor certificati PCI Livello 1 sono sottoposti ogni anno ad audit da parte di valutatori qualificati per garantire il rispetto di oltre 300 requisiti di sicurezza.

Crittografia e tokenizzazione - I payment processor utilizzano la crittografia per convertire i dati sensibili in codice illeggibile durante la trasmissione, così che anche in caso di intercettazione non possano essere utilizzati. La tokenizzazione va oltre sostituendo i numeri reali della carta con stringhe casuali per l’archiviazione, così che gli esercenti non conservino mai realmente i dati delle carte nei propri sistemi.

Sistemi di rilevamento frodi - I processor moderni impiegano intelligenza artificiale e machine learning per individuare in tempo reale schemi di transazione sospetti. Questi sistemi segnalano acquisti insoliti, transazioni da località a rischio e altre anomalie che potrebbero indicare frode, consentendo di bloccare le operazioni sospette prima che siano completate.

Gestione dei chargeback - Quando i clienti contestano transazioni con la banca, i payment processor aiutano gli esercenti a rispondere ai chargeback fornendo strumenti per tracciare le controversie, raccogliere prove e inviare risposte convincenti. Questa protezione è cruciale perché i chargeback possono provocare perdite finanziarie significative e danneggiare la reputazione dell’esercente.

Ogni transazione elaborata tramite un payment processor comporta diverse commissioni distribuite tra le varie parti coinvolte. Comprendere questi costi aiuta gli esercenti a valutare diversi processor e negoziare tariffe migliori.

| Tipo di commissione | Descrizione | Destinatario |

|---|---|---|

| Commissioni di interscambio | Costo base fissato dai circuiti delle carte per l’elaborazione | Banca emittente |

| Commissioni di sistema | Costi di manutenzione e operativi della rete | Circuiti delle carte (Visa, Mastercard, ecc.) |

| Markup del processor | Margine di profitto del processor | Payment processor |

| Commissioni mensili | Costi di gestione e servizio del conto | Payment processor |

| Commissioni PCI | Costi per il mantenimento degli standard di sicurezza | Payment processor |

| Commissioni di chargeback | Costo di gestione delle contestazioni | Payment processor |

I payment processor offrono solitamente tre principali modelli di pricing. Il pricing interchange-plus aggiunge un margine fisso al tasso base di interscambio fissato dai circuiti, offrendo trasparenza su ciò che si paga realmente. Il pricing a tariffa fissa applica la stessa percentuale a tutte le transazioni indipendentemente dal tipo di carta, facilitando la previsione dei costi ma potenzialmente più costoso per le carte premium. Il pricing a scaglioni suddivide le transazioni in categorie qualificate, semi-qualificate e non qualificate con tariffe diverse, offrendo una via di mezzo ma con minore trasparenza. L’opzione più conveniente dipende dal volume di transazioni, dal mix di carte e dal tipo di attività. Gli esercenti con alto volume beneficiano spesso del modello interchange-plus, mentre le piccole attività con volumi imprevedibili possono preferire la semplicità della tariffa fissa.

La scelta del payment processor è una decisione fondamentale che influisce sulle operazioni, sui costi e sull’esperienza del cliente. Diversi fattori chiave devono guidare la tua scelta per assicurarti un partner che cresca con la tua azienda.

Le capacità di integrazione sono essenziali—il processor deve collegarsi facilmente ai tuoi sistemi esistenti, inclusi POS, piattaforma e-commerce, software di contabilità e strumenti di gestione magazzino. Le funzionalità di sicurezza devono essere complete, includendo conformità PCI DSS, crittografia, tokenizzazione e strumenti anti-frode. Il pricing competitivo è importante, ma valuta il costo totale e non solo le commissioni pubblicizzate; confronta tutte le voci di costo, incluse le commissioni mensili, quelle di chargeback e di conformità PCI. Il supporto clienti deve essere reattivo e competente, disponibile su più canali quando serve. La scalabilità garantisce che il processor possa gestire la crescita senza richiedere una revisione totale dei sistemi. Soluzioni come PostAffiliatePro integrano l’elaborazione dei pagamenti con la gestione degli affiliati, permettendoti di pagare gli affiliati, tracciare le commissioni e gestire i pagamenti tutto da una sola piattaforma—eliminando la necessità di coordinare più fornitori di servizi.

Lo scenario dei pagamenti si evolve rapidamente, con nuovi metodi e tecnologie che emergono di continuo. I payment processor devono supportare questa diversità per soddisfare le aspettative dei clienti e cogliere ogni opportunità di vendita.

Wallet digitali - Apple Pay, Google Pay e servizi simili rappresentano ormai oltre il 50% delle transazioni e-commerce globali. Questi metodi contactless offrono praticità e sicurezza, e i processor moderni devono supportarli in modo integrato.

Buy Now, Pay Later (BNPL) - Servizi come Klarna e Afterpay sono in forte crescita, soprattutto tra i consumatori più giovani. I payment processor stanno sempre più integrando opzioni BNPL per dare agli esercenti accesso a questo metodo emergente.

Pagamenti in tempo reale - Reti come RTP negli Stati Uniti e UPI in India permettono il regolamento istantaneo, superando le tradizionali reti delle carte. I processor più innovativi stanno adottando questi metodi rapidi.

Mobile Payment Processing - Sistemi POS mobili e lettori di carte consentono di accettare pagamenti ovunque, non solo in sedi fisse. Questa flessibilità è ormai indispensabile per retail, ristorazione e servizi.

Criptovalute e pagamenti tokenizzati - Anche se ancora in fase iniziale, stablecoin e depositi bancari tokenizzati sono già in fase di test presso i principali circuiti come possibili futuri canali di regolamento, offrendo nuove opportunità per le transazioni globali.

Il futuro dell’elaborazione dei pagamenti appartiene ai provider in grado di adattarsi rapidamente a questi cambiamenti mantenendo sicurezza e conformità. Gli esercenti dovrebbero scegliere processor che investano attivamente in nuove tecnologie e dimostrino impegno nel supportare nuovi metodi di pagamento man mano che si diffondono.

Un payment gateway è la tecnologia che acquisisce e cripta in modo sicuro i dati della carta prima di inviarli al processor. Un payment processor gestisce l'autorizzazione e il regolamento delle transazioni instradando i dati tra esercenti, circuiti delle carte e banche. La maggior parte delle aziende online ha bisogno di entrambi i servizi, anche se spesso sono offerti insieme dai provider di servizi di pagamento.

L'autorizzazione della transazione richiede in genere 2-3 secondi, durante i quali il processor verifica la disponibilità dei fondi presso la banca del cliente. Tuttavia, il regolamento—cioè quando i fondi vengono effettivamente trasferiti sul tuo conto—richiede da 1 a 3 giorni lavorativi con l'elaborazione standard. Alcuni processor offrono opzioni più rapide come accredito il giorno successivo o lo stesso giorno con un costo aggiuntivo.

PCI DSS (Payment Card Industry Data Security Standard) è un quadro normativo di sicurezza obbligatorio che tutti i payment processor devono seguire per proteggere i dati dei titolari di carta. Richiede crittografia, test di sicurezza regolari, controlli di accesso e monitoraggio. La non conformità può comportare multe significative e danni alla reputazione aziendale.

Sì, i payment processor moderni gestiscono carte di credito, carte di debito, wallet digitali (Apple Pay, Google Pay), bonifici bancari, e-check e sempre più spesso servizi BNPL. Supportare più metodi di pagamento aumenta i tassi di conversione e la soddisfazione dei clienti consentendo loro di pagare come preferiscono.

Le commissioni di interscambio sono i costi base fissati dai circuiti delle carte (Visa, Mastercard ecc.) per l'elaborazione delle transazioni. Queste commissioni vanno alla banca emittente e sono in genere pari all'1-3% dell'importo della transazione. I circuiti delle carte stabiliscono queste tariffe, non i singoli processor, anche se i processor aggiungono il proprio margine.

I payment processor utilizzano diversi metodi di prevenzione delle frodi tra cui crittografia, tokenizzazione, monitoraggio delle transazioni in tempo reale, rilevamento delle anomalie basato su IA, verifica dell'indirizzo, controllo CVV e autenticazione 3D Secure. Questi strumenti lavorano insieme per identificare schemi sospetti e rifiutare transazioni potenzialmente fraudolente prima che vengano completate.

I fattori chiave includono tariffe competitive (confronta i costi totali, non solo le commissioni), integrazione con i tuoi sistemi esistenti, funzionalità di sicurezza complete, assistenza clienti reattiva, scalabilità per la crescita e supporto per i metodi di pagamento preferiti dai tuoi clienti. Considera anche se il processor offre funzionalità aggiuntive come analisi, fatturazione ricorrente o gestione degli affiliati.

Sì, i payment processor sono soggetti a una regolamentazione stringente. Devono rispettare gli standard di sicurezza PCI DSS, le leggi antiriciclaggio (AML), i requisiti Know Your Customer (KYC) e varie normative finanziarie a seconda della giurisdizione. I processor affidabili sono sottoposti a regolari audit e mantengono certificazioni per dimostrare la conformità.

Gestisci i pagamenti agli affiliati in modo efficiente con la nostra soluzione integrata di elaborazione dei pagamenti. Automatizza i pagamenti, traccia le transazioni, garantisci la conformità e fai crescere il tuo programma di affiliazione—tutto in un'unica potente piattaforma.

Scopri cosa sono i processori di pagamento, come funzionano e perché sono essenziali per i pagamenti agli affiliati. Comprendi l'ecosistema dei pagamenti e la s...

Scopri perché i processori di pagamento sono essenziali per le aziende di affiliazione. Approfondisci i vantaggi in termini di sicurezza, automazione, conformit...

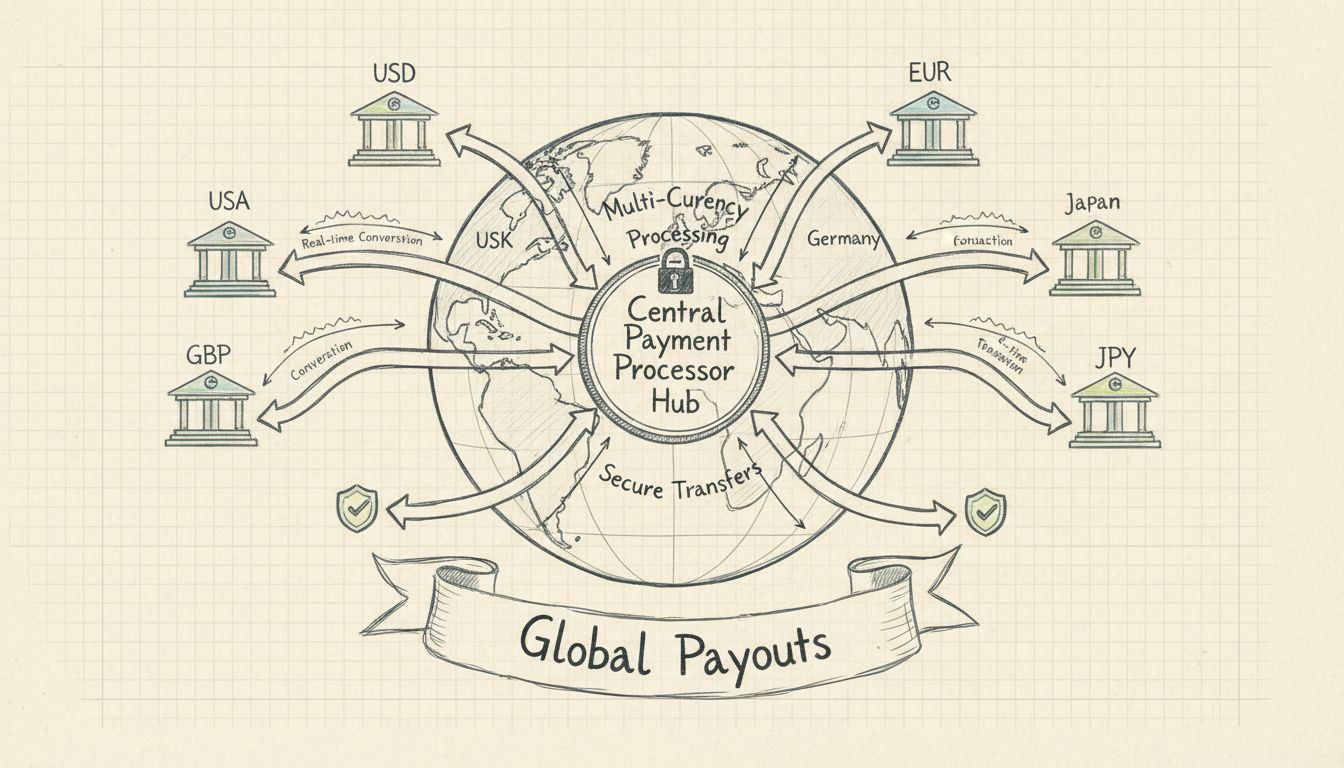

Scopri come i processori di pagamento semplificano i pagamenti internazionali agli affiliati grazie al supporto multivaluta, conversioni automatiche e trasferim...

Consenso Cookie

Usiamo i cookie per migliorare la tua esperienza di navigazione e analizzare il nostro traffico. See our privacy policy.